Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

Автор: Валентин Погорелый

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

Эффективность компании снизилась, рентабельность EBITDA уменьшилась относительно аналогичного периода прошлого года на 3,3 п.п. с 29,7% до 26,4% г/г (за 9 мес. с 29,5% до 28,9%) — слабый результат по рентабельности, но сама EBITDA выросла на +4,5% до 10,5 млрд руб., но за 9 мес. выросла на +11,9% с 30,0 млрд до 33,5 млрд руб., что неплохо.

Из трех сетевых компаний, у которых я посмотрел отчеты МСФО и применил один расчет EBITDA, у ЦиП и МОЭСК снизилась рентабельностжь EBITDA в 3 квартале.

Сложно назвать причины, ведь из отчета РСБУ рентабельность передачи у ЦиП росла (см. выше слайд), но возможно тарифы в регионах присутствия ЦиП (в МОЭСК тоже слабый рост тарифов, в Волге и Урале был больше г/г) росли меньшими темпами, чем в других (там сложно точно подсчитать), либо же себестоимость растет чуть выше (скорее всего), в любом случае, я не буду сейчас гадать и сравнивать, потому что рентабельность EBITDA за 9 месяцев =28,9% — это хорошая рентабельность, пока лучшая из разобранных компаний.

Операционные расходы у ЦиП выросли на +17,6% в 3 квартале до 33,0 млрд руб. (за 9 мес. +11,1% и 93,2 млрд руб.) — это многовато, и если разделить все эти расходы на полезный отпуск электроэнергшии, то получается себестоимость 1 кВт выросла на +15,9% до 2,75 руб. (за 9 мес. 2,45 руб. и +11,8%) и это максимальный рост среди сетевых компаний, что тоже не позитив, но я посмотрю результаты за 4 квартал и буду делать какие-то выводы (не хочу погружаться в статьи себестоимости).

Если смотреть в лоб на операционную прибыль (сокр. ОП), без всяких моих корректировок (как я EBITDA делаю), то в Q3 она прибавила +20,7% до 7,5 млрд руб. (за 9 месяцев +25,4% до 24,5 млрд), а рентабельность ОП в Q3 выросла с 18,4% до 18,8% (за 9 мес. с 19,2% до 21,1%) — здесь всё неплохо, как и у других сетевых компаний.

Чистая прибыль (сокр. ЧП), если без всяких моих корректировок (как я EBITDA делаю), то в Q3 она прибавила +10,8% до 4,9 млрд руб. (за 9 месяцев +10,7% до 16,9 млрд) — здесь всё неплохо, как и у других сетевых компаний, но только рентабельноясть ЧП в Q3 снизилась (на -6,1%) с 13,1% до 12,3% (за 9 мес. с 15,0% до 14,6%, но все равно пока лучшая), посмотрим что будет в 4 квартале.

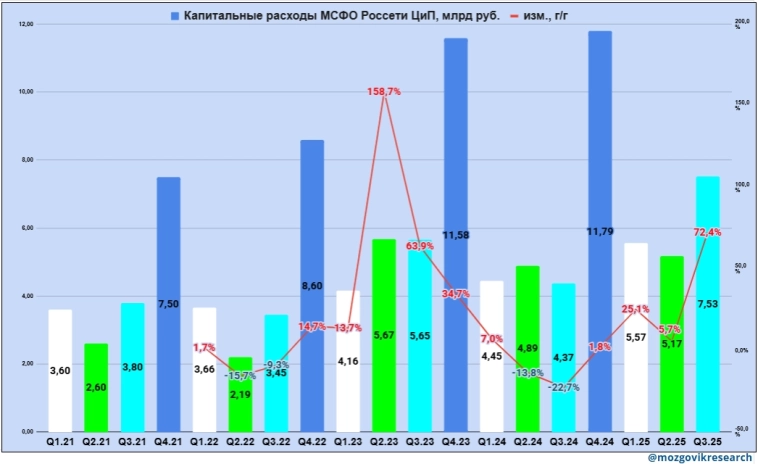

Капитальные расходы в Q3 выросли аж на +72,4% до 7,53 млрд руб., а за 9 месяцев на +33,3% до 23,9 млрд руб.

Интересная таблица, если у ЦиП доля капекса от выручки составляет 19% (максимум по итогу года было 20,5% в 23г.), то у МОЭСК рекордные 38,4% (больше 32% по итогу года никогда не было), как и у Центра 18,2% (больше 18% по итогу года никогда не было).

И после такой таблицы посмотрим на график чистого долга:

И чистый долг за год вырос на +15,1% до 7,3 млрд руб. (в 3 квартале была выплата дивидендов на 6,0 млрд руб.), а показатель ND/EBITDA за год чуть увеличился с 0,15 до 0,16.

Но давайте все это объединим в одну табличку данные по ЦиПу и посмотрим:

Обратите внимание, что скорректированной EBITDA в этот период почти всегда больше капекса и чистый долг не растет, а постепенно снижается, хотя за 3 года всего на -2,4 млрд руб.

EBITDA была меньше капекса только в 4 квартале 23-24гг. и чистый долг за эти почти 3 года снизился намного (на -12,8 млрд руб.) и закредитованность активов сейчас всего 43,5% — лучшая пока среди сетевых компаний.

Можете посмотреть, как менялся чистый долг и закредитованность других сетевых компаний, понятно, что у ЦиП ситуация лучше, чем у Центра и МОЭСК.

Теперь мы отойдет от отчета МСФО и посмотрим на новую инвестиционную программу (ИПР) от 07.11.2025г., которые публикуют здесь:

Можете посмотреть предыдущую ИПР здесь, она от 29.04.25г.

Главный показатель, от которого идет расчет дивидендов, я про чистую прибыль, в новой ИПР на 2025г. снизилась незначитесльно с 19,4 млрд до 19,3 млрд и прогнозные дивидендные выплаты чуть чуть уменьшились с 6,1 млрд до 5,9 млрд руб. — снижение конечно же не позитив, но там они минимальное конечно, и начиная с 2027г. и ЧП и дивидендные выплаты наоборот увеличены.

Если сравнить две последние ИПР и посмотреть, как изменились прогнозные финансовые показатели компании, которые ЦиП закладывал на 8 лет с 2025-2032г. (сумма за 8 лет будущих), то вот какие изменения:

👉Чистая прибыль увеличилась с 260,0 млрд до 265,2 млрд, т.е. на +2,0% или на +5,2 млрд;

👉Капитальные расходы с 255,9 млрд до 258,6 млрд, т.е. на +2,5% или на +2,7 млрд;

👉Дивидендные выплаты с 96,5 млрд до 98,9 млрд, т.е. на +1,0% или на +2,4 млрд.

Все прогнозные показатели совсем немного увеличились, но на ближайшие 2 года, именно на 25-26г. немного уменьшились.

Обратимся к истории публикаций ИПР и как раньше ЦиП прогнозировал капекс:

Прогноз на 2025г. по капексу немного увеличен с 36,7 до 36,9 млрд руб., при этом капекс в 24г. был 28 млрд — это значит рост г/г на +21,7%, но только сейчас уже капекс за 9 месяцев 25г. вырос на +33,3%.

Обратите внимание, что в 25г. выросли расходы по процентам по кредитам, налогу на прибыль, на начисление оценочных обязательств, ну и конечно капекса — всё это снижает свободный денежный поток, который для всех сетей я буду считать следующим образом: Чистые денежные средства от операционной деятельности-капекс+проценты полученные+поступления от продаж основных средств./

Так вот за 9 месяцев FCF у ЦиП снизился на -43,8% с 16,6 до 9,4 млрд руб., но всё еще положительный, что неплохо.

У МОЭСК и вовсе FCF отрицательный, а капекс и долг растет.

А что с прогнозами дивидендных выплат по ИПР у ЦиП:

Я вижу, что прогноз по дивидендным выплатам на 25-26гг. снизился, я про то, что в апреле прогнозили 6,1 млрд руб. дивов за 25г., но в ноябре уже 5,9 млрд — я думаю компания выбрала консервативную позицию, смотрит как будет расти капекс и сможет ли увеличивать дивы при этом, но это я предполагаю.

Сейчас прогноз по дивидендам следующий:

EV сейчас 65,1 млрд руб. — максимальный показатель лет за долгое время, показатель EV/EBITDA 1,53, хотя был и 1,07 (во 2 квартале 24г.), и ЦиП по EV/EBITDA дешевле, чем МОЭСК и Центр.

Но ДД у ЦиП меньше других по прогнозу (всегда считал, что Цип может выплатить и больше своего прогноза):

Вывод: отчет неплохой, потому что чистая прибыль в Q3 прибавила +10,8% до 4,9 млрд руб. (за 9 месяцев +10,7% до 16,9 млрд), но только рентабельность ЧП в Q3 снизилась на -6,1%, с 13,1% до 12,3% (за 9 мес. с 15,0% до 14,6%), главная причина — это рост себестоимости, то есть себестоимость 1 кВт выросла на +15,9% до 2,75 руб. (за 9 мес. 2,45 руб. и +11,8%) и это максимальный рост среди сетевых компаний.#

Это сказалось и на рентабельности EBITDA, которая уменьшилась относительно аналогичного периода прошлого года на 3,3 п.п. с 29,7% до 26,4% г/г (за 9 мес. с 29,5% до 28,9%) — слабый результат по рентабельности, но сама EBITDA выросла на +4,5% до 10,5 млрд руб., но за 9 мес. выросла на +11,9% с 30,0 млрд до 33,5 млрд руб., что неплохо.

Капитальные расходы в Q3 выросли аж на +72,4% до 7,53 млрд руб., а за 9 месяцев на +33,3% до 23,9 млрд руб. и это сказалось на FCF у ЦиП, за 9 месяцев он снизился на -43,8% с 16,6 до 9,4 млрд руб., но всё еще положительный.

Чистый долг за год вырос на +15,1% (+1 млрд) до 7,3 млрд руб. (в 3 квартале была выплата дивидендов на 6,0 млрд руб.), а показатель ND/EBITDA за год чуть увеличился с 0,15 до 0,16 — это лучший показатель пока среди разобранных мной компаний.

Опубликована новая инвестиционная программа от 07.11.2025г., где по прогнозу капекс немного увеличен с 36,7 до 36,9 млрд руб., при этом капекс в 24г. был 28 млрд — это значит рост г/г на +21,7%, но только сейчас по МСФО уже капекс за 9 месяцев 25г. вырос на +33,3% — думаю прогноз маловат и капекс будет больше прогноза.

Но главное, что дивидендные выплаты за 25г. снижаются на -0,2 млрд руб. с 6,1 до 5,9 млрд руб. и по новому прогнозу размер дива 0,052 руб. на 1 акц. и ДД 10,2% — видимо ЦиП не хочет дальнейшего роста долга и перестраховывается, но я думаю компания может заплатить и больше прогноза, все таки долг минимальный.

Так как дивиденды изменились до 2032г., то и целевая цена немного изменилась с 0,746 руб./акц. до 0,761 руб./акц. и потенциал роста акции +48,4%, рейтинг Мозговика 3.

Акции с начала года выросли на +49,8%, а индекс МБ -3,0%, поздравляю всех кто держит акции.

Если пост был вам полезен, то поставьте пожалуйста лайк, если хотите что-то еще увидеть в посте или наоборот убрать — пишите в комментариях.

Спасибо за внимание и удачи всем!

Комментарии

Vym

Как ни дисконтировал, но такого апсайда по ЦиП получить не смог. Такое ощущение, что дивиденды у вас не те.

Валентин Погорелый

Vym, сейчас проверю

Валентин Погорелый

Vym, все верно там посчитано

Vym

Валентин Погорелый, да не обновил дисконт, но все равно у меня остаточный дивиденд больше суммарного, а не наоборот

Валентин Погорелый

Vym, я вам скинул в личку расчет и там формула стандартная. Должно все нормально быть

ElConstantoz

Что теперь должно случиться, чтобы акции сетевиков стали привлекательными, и вам снова захотелось в них залезть? Помимо снижения цены… Была топ идея, вместо которой мы сели в модные -50% лифты (диагнит и магнисофт), а теперь уже непонятно, на чем из убытков выбираться, чтобы дальше в ад не уехать

Валентин Погорелый

alpha808, я всегда смотрел по РСБУ, но сейчас решил и посмотреть как дело обстоит и по МСФО.у МРСК РСБУ и МСФО очень похожи. и согласен что МСФО дает картину лучше

alpha808

Валентин Погорелый, я имел в виду МРСК СЗ. Там значительные отличия в этом году между мсфо и рсбу.

Валентин Погорелый

ElConstantoz, ))) в ад не уехать))) магнит и у меня есть. Не думаю что я смогу куда то двинуть котировки в сетях, если купил бы их) Не знаю что должно случится, наверно выплата дивидендов сетями согласно их планов, но возможно цены уже будут другими

alpha808

Валентин Погорелый, спасибо за разбор. Скажите, а исполнение ИПР нужно смотреть в отчете МСФО или РСБУ? Ведь МСФО дает более объективную картину, если в составе МСРК несколько юрлиц.

Валентин Погорелый

alpha808, там учет сменился. Мсфо сз еще не смотрел

66_99_66_99

Валентин, спасибо за блог, вопросик новый Юг когда будет покрываться, есть какие мысли по нему.

Валентин Погорелый

66_99_66_99, ой. я что то про юг забыл и забил)) надо конечно и юг закрыть. пока отчетов новых нет, сейчас доделаю МСФО по разобранным сетям и займусь Югом, но это наверно в январе

AS

сложная статья. Как будто лучше было бы разделить анализ ЦиП и сравнение с прочими компаниями. Честно прочитал, потом прошелся ее раз, выводы непосредственно по ЦИП, а про сравнительный анализ вывод не увидел. Возможно, не в ресурсе я, но пользу не получил. Стоит ли перекладываться из своего МОЭСКА в другие две решения принять не смог. за труды спасибо!

Валентин Погорелый

AS, жаль что получилось сложно. но я наоборот старался именно в сравнении упростить и чтобы было видно кто сколько стоит и какие показатели. спасибо за комментарий

Тимофей Мартынов

Спасибо за информацию, Валентин!

Валентин Погорелый

Тимофей Мартынов, пожалуйста. Тоже думаешь что сложно? Или все таки бабушка твоя должна понять?)